Now Reading: Imposto de Renda sobre Investimentos em Renda Fixa no Brasil: Entenda as Regras

-

01

Imposto de Renda sobre Investimentos em Renda Fixa no Brasil: Entenda as Regras

Imposto de Renda sobre Investimentos em Renda Fixa no Brasil: Entenda as Regras

O Imposto de Renda (IR) possui grande relevância no universo dos investimentos em renda fixa no Brasil. Compreender as normas que regem essa tributação é vital para qualquer investidor que busca otimizar seus rendimentos e evitar surpresas desagradáveis na hora de resgatar seus ativos. Neste artigo, abordaremos os aspectos fundamentais do IR sobre esses investimentos, incluindo as alíquotas, a base de cálculo, o momento de incidência do imposto, a obrigatoriedade de declaração e possíveis isenções.

Investimentos em renda fixa são conhecidos pela previsibilidade e segurança que proporcionam aos seus investidores. No entanto, essas vantagens são acompanhadas pela necessidade de atenção às regras tributárias específicas. O imposto de renda sobre esses investimentos segue um sistema de alíquotas regressivas, o que significa que a taxação diminui conforme o tempo de aplicação aumenta. Essa característica incentiva o longo prazo, beneficiando aqueles que mantêm seus investimentos por períodos mais extensos.

A base de cálculo do imposto é outro ponto crucial. Para investimentos em renda fixa, o imposto incide sobre os rendimentos auferidos, ou seja, sobre o lucro obtido em relação ao capital investido inicialmente. Assim, é fundamental que os investidores estejam cientes de como esses rendimentos são calculados e tributados, a fim de planejar melhor suas estratégias de investimento.

O momento de incidência do imposto também requer atenção. Normalmente, o IR é cobrado no momento do resgate do investimento ou no recebimento dos rendimentos. Esse detalhe torna-se primordial para o planejamento financeiro, especialmente no que se refere à liquidez e ao fluxo de caixa dos investidores. Adicionalmente, é necessário considerar a obrigatoriedade de declarar esses rendimentos na declaração anual do Imposto de Renda, assegurando que todas as obrigações fiscais sejam cumpridas corretamente.

Diante dessas regras complexas, conhecer as possíveis isenções e vantagens tributárias torna-se uma tarefa indispensável. Investidores bem informados podem usufruir de benefícios fiscais e otimizar seus ganhos de maneira eficiente. Este artigo tem como objetivo elucidar essas questões, oferecendo uma visão abrangente sobre a tributação dos investimentos em renda fixa no Brasil.

Alíquotas Regressivas do Imposto de Renda

O Imposto de Renda sobre investimentos em renda fixa no Brasil segue o princípio da alíquota regressiva, que estabelece diferentes porcentagens de tributação de acordo com o prazo de aplicação do investimento. Essa estrutura visa incentivar investimentos de longo prazo, proporcionando alíquotas menores para aplicações mantidas por períodos mais extensos.

Para aplicações de até 180 dias, a alíquota do Imposto de Renda é de 22,5%. Esse é o percentual mais elevado, refletindo a tributação mais onerosa para investimentos de curta duração. Investidores que atuam com frequência em operações de curtíssimo prazo devem estar cientes dessa alta alíquota para considerar seu impacto sobre a rentabilidade.

Quando o prazo do investimento é de 181 a 360 dias, a alíquota do Imposto de Renda sobre ganhos cai para 20%. Embora ainda seja considerada uma tributação significativa, a redução em relação ao período anterior demonstra uma leve diminuição da carga tributária, recompensando a manutenção do capital por um prazo um pouco maior.

Para aplicações que perduram entre 361 e 720 dias, a alíquota é reduzida para 17,5%. Essa diminuição adicional na tributação começa a deixar os investimentos de médio prazo mais atrativos, oferecendo um incentivo substancial para que os investidores considerem um horizonte mais expandido.

Por fim, a alíquota mais baixa de 15% aplica-se aos investimentos mantidos por mais de 720 dias. Esta é a menor tributação aplicável, refletindo a política governamental de fomentar investimentos de longo prazo através de uma menor carga tributária sobre os rendimentos. Essa estrutura regressiva premia a paciência e o planejamento, reduzindo significativamente o impacto do Imposto de Renda sobre os retornos acumulados em investimentos prolongados.

Compreender essas alíquotas e como elas se aplicam pode auxiliar os investidores a otimizarem sua estratégia, balanceando entre liquidez e eficiência fiscal. Adaptar-se às particularidades do sistema tributário pode resultar em ganhos líquidos mais elevados ao longo do tempo.

Base de Cálculo do Imposto

A base de cálculo do Imposto de Renda (IR) sobre investimentos em renda fixa no Brasil é determinada pelos rendimentos brutos obtidos ao longo do período de investimento. Para compreender com mais profundidade, é essencial distinguir entre rendimento bruto e rendimento líquido.

O rendimento bruto refere-se ao total acumulado pelo investimento antes da dedução de quaisquer impostos. Esse valor é a base para calcular o Imposto de Renda devido. A partir do rendimento bruto, é possível determinar quanto será pago em impostos, conforme as alíquotas estabelecidas pela legislação brasileira.

O cálculo do Imposto de Renda é realizado sobre o lucro obtido no período em que o capital foi investido. Por exemplo, se você investir R$ 10.000,00 em um Certificado de Depósito Bancário (CDB) e, ao final de um ano, esse valor aumentar para R$ 10.500,00, o rendimento bruto será de R$ 500,00. Este montante será utilizado como base de cálculo para a alíquota do IR.

A diferença entre rendimento bruto e rendimento líquido é fundamental para os investidores. O rendimento bruto inclui a totalidade dos ganhos antes da incidência do imposto, enquanto o rendimento líquido representa o valor que permanece após a dedução do imposto devido. No exemplo anterior, considerando uma alíquota de 15%, o imposto seria de R$ 75,00 (15% de R$ 500,00). Assim, o rendimento líquido, ou seja, o valor que o investidor efetivamente obtém após o pagamento do imposto, seria de R$ 425,00.

Entender a base de cálculo do Imposto de Renda sobre investimentos em renda fixa proporciona uma visão mais clara sobre os custos associados a esse tipo de aplicação financeira. Esse conhecimento ajuda os investidores a planejar melhor suas estratégias, buscando maximizar os ganhos líquidos, e minimiza surpresas no momento da tributação. Desta forma, é possível fazer escolhas mais informadas e alinhadas com os objetivos financeiros.

Descontos na Fonte do Imposto

Ao investir em produtos de renda fixa no Brasil, a questão do Imposto de Renda (IR) é crucial para os investidores entenderem. O IR sobre esses investimentos é descontado na fonte, ou seja, no momento do resgate ou vencimento do investimento. Essa característica tem implicações importantes para o planejamento financeiro dos investidores.

Quando um investidor resgata um título de renda fixa, a instituição financeira responsável realiza o cálculo e a retenção do imposto antes de transferir o valor para o investidor. Isso significa que o valor recebido pelo investidor já é líquido de IR, facilitando o planejamento financeiro ao oferecer uma previsibilidade maior quanto à renda líquida obtida com o investimento.

Por exemplo, se um investidor decide resgatar um CDB (Certificado de Depósito Bancário) após um ano, a instituição financeira calculará o imposto devido, considerando a tabela regressiva de Imposto de Renda, e descontará esse valor antes de realizar o pagamento. A tabela regressiva significa que a alíquota de IR diminui conforme aumenta o prazo do investimento, beneficiando quem mantém seus recursos aplicados por períodos mais longos.

Esse procedimento tem uma vantagem clara: a simplicidade no processo para o investidor, que não precisa se preocupar com a declaração e o pagamento do imposto diretamente ao fisco. Além disso, esse modelo de desconto na fonte auxilia na gestão do fluxo de caixa, permitindo que o investidor saiba de antemão a rentabilidade líquida das operações e possa tomar decisões informadas sobre novos investimentos ou gastos.

Entretanto, é essencial que investidores estejam atentos a essa forma de tributação ao realizar seu planejamento financeiro. A antecipação do imposto no momento do resgate pode impactar o retorno líquido obtido, especialmente em casos de investimentos resgatados antes do prazo inicial planejado. Dessa forma, ter clareza sobre os descontos na fonte do imposto é fundamental para otimizar a estratégia de investimento em renda fixa no Brasil.

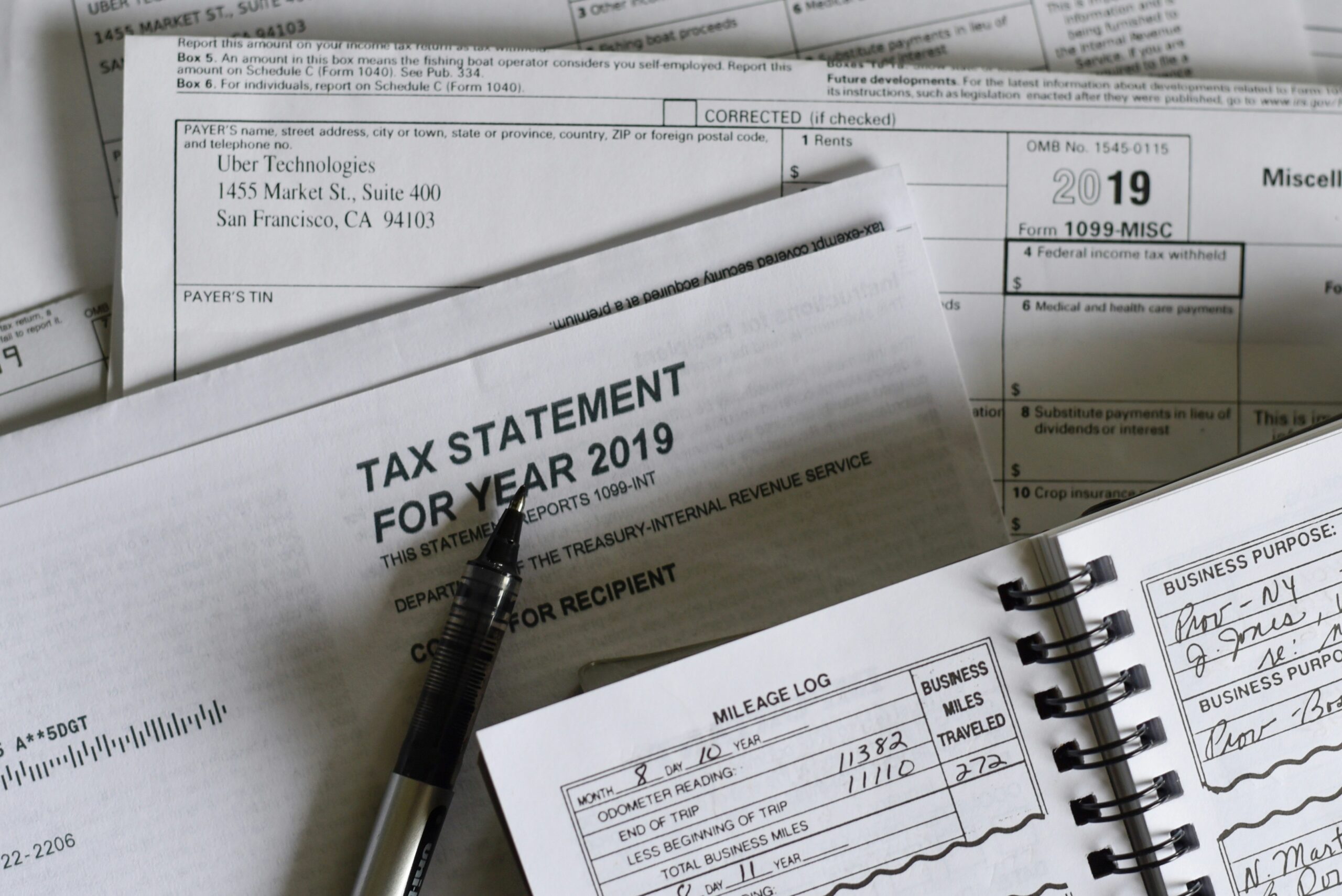

Declaração de Rendimentos no Imposto de Renda

Ainda que haja retenção na fonte, é crucial que os investidores declarem os rendimentos auferidos em aplicações de renda fixa na sua Declaração de Ajuste Anual do Imposto de Renda Pessoa Física (IRPF). O processo de inclusão desses rendimentos é essencial não apenas para o cumprimento das obrigações fiscais, mas também para evitar pendências com a Receita Federal, que pode resultar em multas e outras sanções.

Para declarar os rendimentos de investimentos em renda fixa no imposto de renda, é necessário acessar o programa disponibilizado pela Receita Federal e preencher os campos adequados na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”. Nessa ficha, os investidores devem especificar os valores referentes aos juros, amortizações e demais rendimentos recebidos ao longo do ano-calendário. Em muitos casos, os informes de rendimentos fornecidos pelas instituições financeiras facilitam essa tarefa, pois já detalham todos os valores recebidos e o imposto retido na fonte (IRF).

A precisão nos registros dos investimentos é de suma importância. Manter uma documentação organizada, como extratos de aplicações, comprovantes de corretagem, e os informes de rendimentos, possibilita a entrada correta dos dados no programa da Receita Federal e a conferência dos valores. Isso pode ser particularmente relevante no caso de resgates ou vencimentos de títulos, quando ocorrem liquidações e podem haver deduções de Imposto de Renda na Fonte além das já aplicadas durante o período de investimento.

Adicionalmente, é imperativo que investidores em renda fixa estejam cientes de todas as particularidades das suas aplicações, incluindo prazos de vencimento, taxas e a eventualidade de mudanças na alíquota em caso de operações específicas. Informações sobre Fundos de Investimento de Curto e Longo Prazo, LCI, LCA, CDB e outros títulos devem estar claras para que não haja divergências na declaração, que poderiam resultar em malha fina.

Dessa forma, a inclusão correta dos rendimentos de renda fixa na declaração do IRPF é um procedimento que demanda atenção e precisão, garantindo que todos os valores sejam corretamente tributados conforme as normas vigentes.

Isenções de Imposto de Renda em Investimentos de Renda Fixa

Quando se trata de investimentos em renda fixa no Brasil, certos ativos possuem isenções específicas de Imposto de Renda (IR) para pessoas físicas. A isenção de IR é um atrativo significativo que pode influenciar a escolha do investidor. Dois exemplos notáveis são as Letras de Crédito Imobiliário (LCI) e as Letras de Crédito do Agronegócio (LCA).

As Letras de Crédito Imobiliário (LCI) são títulos emitidos por instituições financeiras com o objetivo de financiar o setor imobiliário. Para o investidor pessoa física, os rendimentos obtidos com LCI são totalmente isentos de IR. Contudo, é importante estar ciente de que essa isenção aplica-se apenas desde que o investimento seja mantido pelo período mínimo exigido pelo banco emissor, que geralmente varia entre 90 e 720 dias.

Semelhantes às LCI, as Letras de Crédito do Agronegócio (LCA) são instrumentos de crédito voltados ao financiamento do agronegócio. As LCA também oferecem a vantagem da isenção de IR para pessoas físicas, nas mesmas condições de manutenção do prazo mínimo de investimento que as LCI. O intuito dessas isenções é incentivar o desenvolvimento dos setores imobiliário e agrícola no Brasil, o que, por conseguinte, proporciona vantagens fiscais para os investidores.

Para usufruir dessas isenções, é crucial que o investidor observe alguns requisitos importantes. Além de cumprir o prazo mínimo de aplicação, o montante investido em LCI e LCA não deve ser resgatado antes do vencimento. Outro ponto relevante é certificar-se de que a instituição emissora destes títulos seja regulamentada pelo Banco Central do Brasil e esteja de acordo com as normas específicas de emissão.

Em suma, investir em LCI e LCA pode trazer uma eficiência fiscal significativa para o portfólio de renda fixa do investidor pessoa física. Com a isenção de Imposto de Renda, essas opções tornam-se ainda mais atrativas, favorecendo não somente o crescimento do capital investido, mas também o desenvolvimento econômico dos setores fundamentais no país.

Impactos da Legislação Atual e Recomendações

Manter-se atualizado com as leis vigentes no Brasil é crucial para quem investe em renda fixa. As mudanças na legislação podem impactar diretamente a tributação dos investimentos, afetando a rentabilidade líquida do investidor. A legislação brasileira para investimentos em renda fixa, como CDBs, LCIs, e LCA, é regida por regras específicas de Imposto de Renda. A alíquota do IR, que incide sobre os rendimentos desses produtos, varia conforme o período de aplicação. Quanto maior o tempo de aplicação, menor a alíquota a ser paga.

Por exemplo, investimentos mantidos por até 180 dias são tributados a uma alíquota de 22,5%, enquanto aqueles com prazo superior a 720 dias são tributados a uma alíquota de 15%. Essa diferenciação tem como objetivo incentivar o investimento de longo prazo, promovendo maior estabilidade financeira para os investidores e para o mercado como um todo.

Para fazer escolhas de investimento mais alinhadas ao seu perfil e objetivos financeiros, considere os seguintes pontos:

Primeiro, avalie sua tolerância ao risco e horizonte de investimento. Entender sua capacidade de lidar com a volatilidade ajudará a selecionar produtos que correspondem à sua disposição para assumir riscos. Produtos de renda fixa como Tesouro Direto e CDBs são mais conservadores, enquanto outros, como debêntures, podem oferecer maior retorno com riscos diversificados.

Segundo, esteja atento às mudanças na legislação fiscal. Acompanhando as atualizações regulatórias, você pode planejar suas estratégias de investimento de forma mais eficaz. Consultar fontes confiáveis e profissionais de investimento para interpretar essas mudanças é uma prática recomendada.

Por fim, considere o impacto da inflação e outras variáveis macroeconômicas. A rentabilidade nominal deve ser avaliada em conjunto com a inflação para entender o ganho real sobre seu investimento. Produtos que oferecem proteção contra a inflação, como o Tesouro IPCA, podem ser uma alternativa interessante para preservar poder de compra ao longo do tempo.

Consultoria e Assessoria Especializada

Entender as regras do Imposto de Renda sobre investimentos em renda fixa no Brasil pode ser um desafio substancial para muitos investidores. A complexidade das normas tributárias e as frequentes atualizações impostas pela Receita Federal tornam crucial a orientação de profissionais especializados. Consultar um contador ou um consultor financeiro experiente pode ser determinante para garantir uma gestão tributária eficiente, minimizando a incidência de erros e otimizando os rendimentos.

Contadores são aptos a oferecer clareza sobre as obrigações fiscais e podem auxiliar na organização e no planejamento tributário. Eles entendem profundamente as legislações vigentes e podem assegurar que todas as declarações e pagamentos sejam feitos corretamente, evitando penalidades. Além disso, contadores podem identificar deduções fiscais e estratégias legais para reduzir o ônus tributário, ampliando assim o retorno dos investimentos.

Consultores financeiros, por outro lado, trazem uma visão mais ampla e estratégica. Eles podem oferecer conselhos personalizados, levando em conta o perfil do investidor, objetivos de longo prazo e a tolerância ao risco. Com seu conhecimento do mercado e das oportunidades de investimento, esses profissionais são capazes de sugerir melhores caminhos para diversificação do portfólio, sempre em conformidade com as regras fiscais pertinentes.

A busca por consultoria deve ser considerada especialmente em momentos de transições significativas, como mudanças nas leis tributárias, alterações profundas no valor dos investimentos ou diante de eventos financeiros pessoais importantes – como aposentadoria, herança ou outras grandes movimentações de capital. É essencial procurar um consultor financeiro com credibilidade e um bom histórico de experiência.

Enfim, a assessoria especializada não é apenas uma medida prudente, mas uma ferramenta poderosa na otimização da gestão de seus investimentos em renda fixa. Ter o apoio de contadores e consultores financeiros qualificados pode proporcionar tranquilidade e segurança, além de maximizar os retornos financeiros dentro das conformidades tributárias estabelecidas.

Compartilhe este conteúdo: